英国VAT申报

对于非英国注册商业机构或个人申请的英国VAT号码,出口易提供英国VAT代理申报服务。商家需要在申报期间满后一个月内,完成申报以及缴纳税款工作。

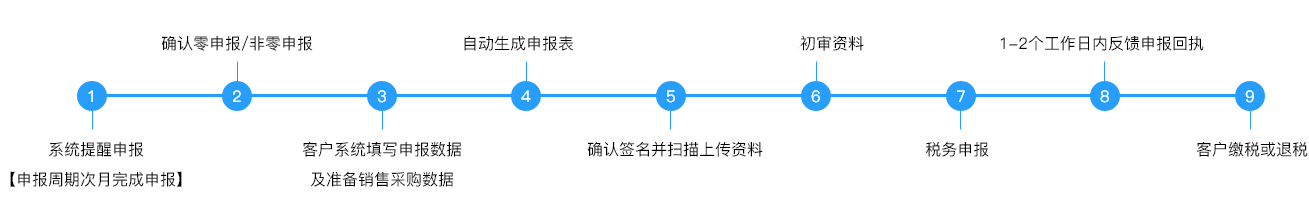

英国VAT申报流程:

Step1:商家填写申报表格(包含)

1) 申报期间该VAT号所销售的物品货物金额

2) 销售物品的VAT金额

3) 当期采购进口金额

4) 当期采购进口包含的VAT金额

Step2:提供证明文件

1) 销售金额的证明文件

对于当期销售额,商家需提供所有的销售发票,或者电商平台下载的当期所有销售数据。

2)采购金额包含VAT的证明文件

此类证明文件主要为发票以及进口报关税金单据。该发票必须有商家的VAT号码信息。

Step3:申报资料提交时限

为了及时申报以及缴纳税款,商家需要在每个申报期满后,8天以内提交申报表格以及证明文件。

Step4:缴纳税款

申报完成之后,商家需要向HMRC支付本期应缴纳税款。支付方式可以从非英国的银行通过网银支付到HMRC的收款账号。亦可以将其在英国开通的银行账户,绑定付款服务,HMRC定期从其银行账户扣款,需签订协议。为了及时付款,建议在申报缴纳期限届满前一周支付。

申报缴纳责任

如实填写销售资料,按时申报以及及时缴纳,是商家的责任。由于商家填写数据不实,或者商家未及时付款缴纳税款,导致的相应税法法律责任,需由商家承担。

申报期间说明

1)第一个申报期

商家收到英国VAT号码之后,第一个申报期,会在HMRC的信件说明,商家需要留意HMRC信件所提到的第一个申报期。

2)后续申报期

第一个申报期之后,回复正常的申报期,三个月为一期。由于商家取得增值税号的时间不一样,则不同商家有不同的申报期,与自然季度概念不一致。

税金计算

1)税率

英国增值税标准税率为20%,对于特殊货物以及服务,有优惠税率5%,以0税率.

2)销售税金计算

销售商品税金的计算一般是根据货物销售价格乘于税率。

举例:商家在eBay卖产品A1件, 从买家收取的总价格为120元。商家需要拆分两个金额,货物销售价格为100元,税金为20元。

如果商家从eBay 下载其销售数据,paypal收款的金额均包含了货款与税款,在准备销售记录以及销售发票时,需要将收取的总金额拆分为货物销售价以及税金。

如果当月收款10000元,则当月的销售价格为10000/(1+20%)=8333元,销售税金为8333*20%=1667元。也就是说,不是把总收款乘于税率计算,而是要将收款拆分之后再根据销售货价乘于税率

3)采购进口所包含的VAT

需要根据所取得的所有采购发票、进口税金,将其所列明的VAT 加总。发票必须是开给商家所对应的VAT号码的。

4)当期应付税款计算

当期应付税款=销售税金-采购进口税金。

举例:商家A 当期总销售总收款10000元(与银行记录一致),当期的销售税金为:10000/(1+20)*20%=1667

当期进口取得的税金发票列明VAT 200.

当期英国当地采购服务,取得当地发票,列明VAT300.

当期商家A应交税款为: 1667-200-300=1167

其他举例如下:

出口易英国VAT代理申报服务

针对非英国注册机构的VAT, 出口易提供代为申报服务,而缴纳税款则需要商家根据代理反馈的税额,在规定的时间内通过网银支付至英国税局HMRC的银行账户

申报方式

零申报:在一个申报期间内,商家在英国当地没有销售业务

非零申报:在一个申报期间内,商家在英国当地发生了销售业务

1、零申报

提供资料:填写零申报委托说明书、签名、提供扫描件

2、非零申报

当期应付VAT税款=销售VAT - 进口所交的VAT - 当地采购或接受服务被收取的VAT

提供资料

2.1 提供电商平台下载的当期所有销售数据

2.2 提供税金单(必须是用商家自己的VAT名称)

2.3 出口易根据上述资料填写申报表格,商家确认表格无误,签名并扫描,提供扫描件。

提供资料时效

每个申报期结束之后前7天。

上海港慈企业管理咨询有限公司,成立于2013年,得益于全球各国客户的支持和信任,七年时间港慈已在上海,深圳,香港,澳门,英国设立办事处,专业质素及服务水平备受政府,同行以及客户认同。

- 上海市浦东新区张江路505号展想中心大厦1楼1C-1D室

- 电话: 021-58646960

- 传真: 021-58647622

- Email: marketing@googcci.com

Copyright© 2013-2024上海港慈企业管理咨询有限公司 | 免责条款 | 沪ICP备13025125号-6 | 沪公网安备 31011502017841号